今日は株式投資に関するコラムを書かせていただきます。

よくこんな話を聞いたりします。

「定期預金は金利が0.2%程度(2018年現在)なのに対して、株式市場の配当利回りは平均で2%、高い所だと5%や7%(2018年現在)。絶対預金をするより株式投資を行って、配当を受け取った方が良い」

ここまでなら良いんです。ただ、それを鵜呑みにした投資初心者が、

「そうか、それなら株を買ってみよう」

「どうせ買うなら配当利回りが高い企業が良いよな~」

とか思ってしまう、これがマズいんですね。説明していきます。

配当利回りの式

配当利回りですが、次のように計算されます。

株を買ったとすると、当然その分の株価を一旦支払うことになるので、自分が支払った額に対して、どれくらい配当が貰えるのかを表す式であることがわかりますね。

高配当利回り株のリスク

「配当利回り」 「ランキング」なんてキーワードでググってみると、配当利回りランキング系のサイトがいっぱい出て来て、やはり配当利回りの高い企業の情報は需要があることがわかります。

しかし、一歩引いて冷静に考えてみてほしいんです。

「「なんで、この企業は配当利回りがこんなに高いんだ」」

先ほどの式を思い出してみます。

この式から、配当利回りが高いというのは、二つの状況が考えられますね。

①1株当たり配当が高い

②株価が低い

各状況についてよくよく考えてみましょう。

1株当たり配当が高い

配当って、どこから出てくるんでしたっけ。

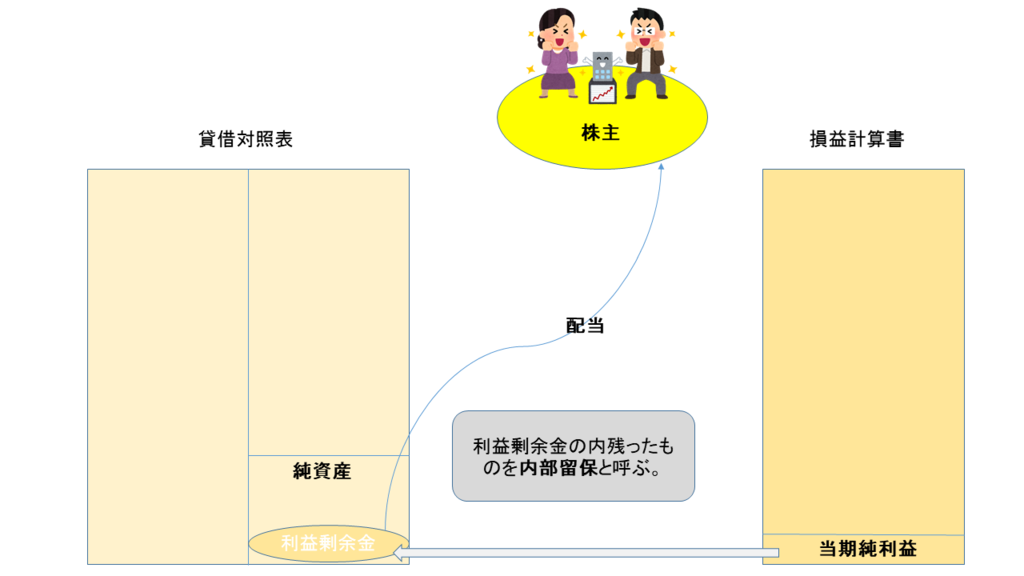

前に書いた記事(【初心者向け】サスティナブル成長率とフランチャイズ価値モデル - バナナでもわかる話)から画像を拝借しますが、要は下の画像のようになります。

企業が稼いだお金(利益剰余金)から、配当が出されて、余ったものが次の企業経営に回されます(内部留保)。

まず、一つ目の疑問。この企業、なんでこんなに配当を大盤振る舞いしているのでしょうか。

だって、将来のことを考えたら、成長産業や自社の有望事業に投資することを考慮して、内部留保に回すべきじゃないですか?

つまり、高配当利回り株の企業で、配当を大盤振る舞いしている企業には「「投資するよりも配当に金を回す何かしらの理由がある」」わけです。

株価が著しく低い

株価というのは、需要と供給により決定するので、皆が株を欲しがれば、株価は上がっていくはずです。

そこで次に、なんで、利回りが高いのに、投資家からの需要が小さいんだ??

という単純な疑問を持ってほしいわけです。

前の記事でも書きましたが、株価は経営状態を先取りします。

【初心者向け】初心者投資家はPERよりもPBRを見るべき - バナナでもわかる話

利回りが高いのに、株価が低いのは、当然投資家の大多数や、プロ投資家が「この株は将来的にリスクが高い」と考えている可能性が高いわけです。

まとめると....

企業が配当を謎に高くしているのには当然理由があるはずで、それにもかかわらず、株価が上昇しないということは、その背後に何かしらのリスクが潜んでいる可能性が高いわけです。

そして、そのリスクを反映した結果、高配当利回り株と化している可能性があり、

ある程度市場に精通した人間ならまだしも、投資初心者が、

「この高配当利回り株はリスクが小さい」とか「ここの株はリスクが大きいから買わない方が良いな」

とかいう判断なんて出来るわけがないのです。

だから、高配当利回り株から銘柄を運任せで選ぶという行為は、確実に爆弾が入っているクジ引きを運否天賦に任せて引く行為に他ならないわけです。

そういうわけなので、配当利回りを得たいタイプの初心者投資家は、高配当利回り株はむしろ避けるべきで、平均的な2%あたり(2018年現在)の企業から、経営が安定していそうな企業を選ぶべきなのです。